True

2019-11-04

Banche. Alla fine ci guadagnano sempre loro

Zitte zitte, senza sollevare scandali e clamori, le banche hanno ricominciato a strizzare le tasche dei correntisti. Non che avessero mai sospeso l'attività di spremitura, ma durante la stagione di Mario Draghi alla Banca centrale europea era una manovra troppo sporca aumentare le spese mentre Francoforte azzerava i tassi d'interesse. Ora i tassi restano sottozero e le banche cercano di convincerci che tenere soldi sul conto corrente è un lusso che si paga. Unicredit colpirà con tassi negativi i paperoni con liquidità superiore ai 100.000 euro. Ma le banche hanno già ripreso da tempo a torchiare anche chi non raggiunge capitali simili con la scusa delle «spese di sistema», cioè i costi sostenuti per il fondo Atlante istituito per salvare gli istituti sull'orlo del crac. Oneri scaricati sulla clientela.

L'anno scorso l'aumento delle commissioni sui conti correnti ha avuto un netto rialzo. Lo ammette la stessa Banca d'Italia, che ogni anno pubblica un'indagine specifica. Il dossier pubblicato poche settimane fa, riferito al 2018, mostra che la spesa per gestire un conto bancario è cresciuta in media di 7,5 euro in 12 mesi portando la spesa media annua a 86,9 euro (+10% circa): in realtà, una famiglia media può arrivare a spendere anche 145 euro per la tenuta del conto più il bollo. Bankitalia riconosce che «si tratta di una netta accelerazione rispetto al precedente biennio». In quel periodo, infatti, i costi erano saliti complessivamente di 2,9 euro: 1,1 euro nel 2016 e 1,8 euro nel 2017.

In precedenza, era accaduto tutt'altro. Nel 2015 le spese di gestione erano calate di 5,8 euro e nel 2013 di 6,9 euro. Nel 2016 è dunque avvenuta un'inversione a «U», con ritocchi all'insù dei costi che l'anno scorso si sono trasformati in un'impennata. Le voci che più hanno inciso sono quelle del canone base e dei canoni per utilizzare le varie carte di pagamento: bancomat, carte di debito e carte di credito. Il che fa capire chi saranno le prime a guadagnare quando entrerà a regime la stretta sul contante: il costo di una carta di credito può arrivare a toccare i 168 euro annui più gli eventuali interessi per i rimborsi a rate.

C'è un modo per evitare queste mini stangate, almeno in parte? Certo: aprire un conto corrente online. L'indagine di Bankitalia parla chiaro: se un conto normale costa in un anno quasi 87 euro, per i conti online si precipita a 15,5 euro. E non si registrano variazioni apprezzabili: nel 2017 il costo annuo era pari a 15,3 euro. I tempi però stanno cambiando anche qui. CheBanca!, l'istituto online di Mediobanca, dal 1° gennaio triplicherà il canone per i clienti a bassa operatività: da 12 a 36 euro annui. Probabile che altre banche seguiranno l'esempio.

Le cifre dell'online restano inferiori a quelle dei conti tradizionali. Ma le banche sanno che una buona fetta della clientela non ama troppo il «fai da te». Molti chiedono un consulente, non si fidano della sicurezza delle connessioni Internet casalinghe, hanno paura di sbagliare premendo qualche tasto. Oppure, semplicemente, non hanno un computer o uno smartphone su cui operare. Sono per lo più persone anziane, abitudinarie, non troppo «smart». Le categorie più deboli della clientela bancaria. Ed è soprattutto su di loro, i fedelissimi dello sportello, che si abbatte la scure dei rincari sulle commissioni. Perché, oltre che le spese per la tenuta del conto, questi correntisti devono pagare anche ogni operazione effettuata agli sportelli: prelievi, versamenti, bonifici, assegni, saldo delle bollette, invio degli estratti conto.

Qualche istituto fa pagare anche i bancomat di ultima generazione, quelli contactless, più evoluti delle tessere che vanno strisciate. Aumentati anche gli interessi sui fidi, sui prestiti e sulle commissioni sullo scoperto: i tassi passivi si attestano in media sul 14%. Ma occhio soprattutto alle commissioni su bonifici eseguiti da un operatore allo sportello e sugli assegni da incassare: la settimana scorsa è stato segnalato all'Adusbef (associazione di tutela dei consumatori nel settore bancario e finanziario) il caso di un correntista che si è sentito chiedere 9,9 euro per cambiare un assegno da 100 euro intestato «a me medesimo». E l'addetto non gli ha nemmeno rilasciato la contabile giustificativa.

Banca Intesa, la maggiore in Italia, dal 1° agosto ha applicato rincari fino a 120 euro annui a tappeto, coinvolgendo nell'operazione anche i conti Zerotondo originariamente privi di canone. L'aumento è stato calcolato in base alla giacenza media: più depositi, più paghi. È il rovescio della medaglia dei tassi negativi Unicredit. Siccome i tassi sono bassi e i costi strutturali alti, le banche cercano di rifarsi sui clienti. Intesa ha applicato alla giacenza media del 2016 una percentuale corrispondente al calo di uno dei tassi di riferimento della Bce, il Dfr (Deposit facility rate). È stato calcolato che chi ha aperto il conto prima del 2009, con una giacenza media di 10.000 euro nel 2016, subisce un aumento di 10 euro mensili, 120 all'anno.

Questa è la parte dei rincari che si vede. Poi c'è il sommerso, cioè la pigiatura occulta, una serie di operazioni da cui le banche fanno di tutto per spremere soldi ai clienti. Prendiamo un proprietario di casa con un mutuo da pagare. Con i tassi ai minimi storici, è sempre più conveniente abbassare gli importi delle rate trasferendo il prestito con un'operazione di surroga, che al cliente non costa nulla. Ne siamo sicuri? Per prima cosa, la nuova banca per accendere il mutuo chiede di aprire un nuovo conto, sul quale fa pagare le spese di gestione. Poi fa capire che sarebbe meglio aggiungere una polizza assicurativa perché di questi tempi non si sa mai e comunque ciò facilita la concessione del mutuo a tasso sottozero. E se il cliente non ha la liquidità per assicurarsi, nessun problema: la banca gli viene generosamente incontro con un prestito personale a tasso di favore. Alla fine, si tira una riga, si sommano le varie voci (rata, polizza, commissioni), si constata che il totale è inferiore alla rata attuale e il cliente firma tutto giulivo. Intanto la nuova banca ha aperto un nuovo conto, fatto un'assicurazione, concesso un prestito personale e intascato interessi e commissioni varie. Tempo 6 mesi e si può star certi che scatterà un ritocchino al canone mensile del conto. La banca ci guadagna sempre.

Altre stangate si sono abbattute su quanti hanno contratto mutui in valuta estera, soprattutto in franchi svizzeri. «La banca non ha mai evidenziato il rischio legato al cambio», spiega Sheila Meneghetti, vicepresidente di Tuconfin, associazione di tutela dei risparmiatori, lei stessa intestataria di un mutuo con Barclays raddoppiato in pochi mesi. «Altre banche che avevano offerto prodotti analoghi, come Ubi, hanno cercato di andare incontro ai clienti. Ma Barclays è un istituto inglese e va dritto in tribunale, nonostante le numerose sentenze anche in altri Paesi europei che hanno dichiarato nulli i rincari dovuti al cambio. Barclays ha piazzato a tappeto questi prestiti quando il franco svizzero era a picco e poi ha aumentato i tassi per coprirsi dal rischio del cambio». Che è stato scaricato sugli ignari mutuatari.

E se l’Arbitro le condanna a pagare non lo stanno nemmeno a sentire

«Rigore è quando arbitro fischia», diceva il buon Vujadin Boskov. Esiste però un giudice di gara che quando fischia, sempre per usare la metafora calcistica, alcuni giocatori si voltano dall'altra parte. Stiamo parlando dell'Arbitro bancario finanziario (Abf), lo strumento nato nel 2009 per la risoluzione stragiudiziale delle controversie tra i clienti e le banche e gli intermediari finanziari. Nel 2018 i ricorsi presentati sono stati 27.041, in calo dell'11,8% rispetto all'anno precedente. Viceversa, si è assistito a un aumento delle decisioni non rispettate da parte intermediari coinvolti: 261 contro le 233 del 2017 (+20,3%). Gli istituti che non rispettano le decisioni dell'Abf, nel gergo tecnico, vengono definiti «intermediari inadempienti». Forse potranno sembrare pochi casi (stiamo parlando dello 0,8% del totale), ma dietro a ognuna queste pratiche c'è un consumatore (o in casi più rari una piccola impresa) che lamenta di aver subito violazioni contrattuali e reclama la restituzione di somme indebitamente versate. Si va dalle semplici dispute contrattuali, al rimborso di commissioni non dovute in seguito all'estinzione di un finanziamento, fino a questioni decisamente più complesse come la conversione dei mutui stipulati in valuta straniera.

L'Arbitro bancario e finanziario permette ai cittadini che ritengono di aver subito un torto dalle banche e dagli intermediari finanziari di fare ricorso senza passare da avvocati e tribunali, e ciò rende questo ente uno «strumento alternativo, più rapido e meno costoso rispetto alla giustizia ordinaria». Presentare un'istanza è semplice ed economico: nel 2018 l'Abf ha attivato un portale dal quale è possibile gestire le richieste in autonomia, e presentare un ricorso richiede il versamento di soli 20 euro. Nella fattispecie, le tipologie di richieste che si possono inoltrare sono due: il riconoscimento di una somma fino a un importo di 100.000 euro, e l'accertamento di diritti, obblighi e facoltà come, per esempio, il diritto a ricevere la documentazione di trasparenza oppure ottenere la cancellazione di un'ipoteca.

Una volta spedito, il ricorso viene indirizzato al Collegio territoriale di competenza (7 in tutta Italia, composti da 5 membri di cui 3 designati da Banca d'Italia), il quale ha 270 giorni di tempo per formulare una risposta. L'Abf non può deliberare, invece, in materia di investimenti (come le controversie sulle azioni o le obbligazioni), nel caso in cui i beni e servizi siano diversi da quelli bancari e finanziari, e se la richiesta è già stata sottoposta all'Autorità giudiziaria.

L'Arbitro rappresenta dunque uno strumento molto utile per tutti i consumatori. Peccato però che, sebbene nella stragrande maggioranza dei casi le decisioni dell'Abf vengano effettivamente rispettate dagli intermediari, esse non siano vincolanti come le sentenze del giudice ordinario. Ciò fa sì che, a discapito delle possibili ricadute reputazionali, una manciata di istituti se ne infischino di quanto disposto dall'Arbitro, e proseguano indisturbati per la loro strada. Inoltre, l'Abf può pronunciarsi solo se il rapporto è stato instaurato dopo il 1° gennaio 2009, fattore che limite ulteriormente il suo campo d'azione.

L'inadempienza ha luogo se si avvera una di queste tre condizioni: l'intermediario non esegue (o esegue solo in parte) la prestazione imposta dalla decisione dell'Abf; se non rimborsa ai clienti il contributo spese di 20 euro; se non versa alla Banca d'Italia il contributo spese di 200 euro. Da un'elaborazione effettuata dalla Verità in base ai dati disponibili sul sito dell'Abf (per dirla tutta un po' difficili da rintracciare, se non si sa esattamente dove cercare), è emerso che dal 2011 a oggi il totale dei ricorsi senza seguito è stato 841 per 67 intermediari. Oltre 8 inadempimenti su 10 sono a carico di soli 5 intermediari. Quasi metà delle inadempienze (401) riguardano il 2018, mentre nell'anno in corso - sebbene la tendenza sia in diminuzione - si sono registrati, a oggi, già 174 casi.

Le tematiche oggetto di ricorso sono le più svariate. Numerose le controversie inevase che riguardano la restituzione delle commissioni e degli oneri non maturati pagati in occasione della stipula di un contratto di cessione del quinto. Il dato non deve sorprendere, dal momento che il 64% dei ricorsi presentati all'Abf rappresenta proprio questa tipologia di prodotto. Un capitolo a parte lo meritano invece i mutui in euro indicizzati al franco svizzero emessi da Barclays, che rappresenta il secondo intermediario inadempiente in Italia. Contratti che l'associazione dei consumatori Tuconfin, rappresentata dalla presidente Franca Berno e dalla vicepresidente Sheila Meneghetti, definisce «ingannevoli e fumosi».

Sono ben 9.978 le famiglie che hanno sottoscritto questo prodotto, nel quale non era presente alcun accenno alla rivalutazione né al tasso di cambio. Solo una clausola che, in caso di estinzione anticipata, prevedeva la conversione del capitale restituito e degli eventuali interessi arretrati dovuti in franchi svizzeri. Un cavillo che ha comportato aumenti fino al 35% del capitale in caso di chiusura, scoraggiando molte famiglie dalla scelta di rinegoziare i propri contratti. Nel frattempo, Barclays ha cessato le proprie attività in Italia e decine di ricorsi esaminati dall'Abf giacciono inevasi, mentre le famiglie sono con l'acqua alla gola nel tentativo di rispettare le scadenze del mutuo. Ma la battaglia di Tuconfin non si ferma: «Non avremo pace finché la giustizia italiana non decreterà nulli quei mutui».

Continua a leggereRiduci

La spesa per un conto sale del 10%. Rincarano canoni online e surroghe mutui. E con i bancomat... E se l'Arbitro le condanna a pagare non lo stanno nemmeno a sentire. Dal 2009 in via Nazionale esiste un organismo per dirimere le controversie. Ma gli istituti di credito spesso non rispettano le sue decisioni e non versano il dovuto. E nessuna autorità può obbligarle a farlo. Lo speciale contiene due articoli. Zitte zitte, senza sollevare scandali e clamori, le banche hanno ricominciato a strizzare le tasche dei correntisti. Non che avessero mai sospeso l'attività di spremitura, ma durante la stagione di Mario Draghi alla Banca centrale europea era una manovra troppo sporca aumentare le spese mentre Francoforte azzerava i tassi d'interesse. Ora i tassi restano sottozero e le banche cercano di convincerci che tenere soldi sul conto corrente è un lusso che si paga. Unicredit colpirà con tassi negativi i paperoni con liquidità superiore ai 100.000 euro. Ma le banche hanno già ripreso da tempo a torchiare anche chi non raggiunge capitali simili con la scusa delle «spese di sistema», cioè i costi sostenuti per il fondo Atlante istituito per salvare gli istituti sull'orlo del crac. Oneri scaricati sulla clientela. L'anno scorso l'aumento delle commissioni sui conti correnti ha avuto un netto rialzo. Lo ammette la stessa Banca d'Italia, che ogni anno pubblica un'indagine specifica. Il dossier pubblicato poche settimane fa, riferito al 2018, mostra che la spesa per gestire un conto bancario è cresciuta in media di 7,5 euro in 12 mesi portando la spesa media annua a 86,9 euro (+10% circa): in realtà, una famiglia media può arrivare a spendere anche 145 euro per la tenuta del conto più il bollo. Bankitalia riconosce che «si tratta di una netta accelerazione rispetto al precedente biennio». In quel periodo, infatti, i costi erano saliti complessivamente di 2,9 euro: 1,1 euro nel 2016 e 1,8 euro nel 2017. In precedenza, era accaduto tutt'altro. Nel 2015 le spese di gestione erano calate di 5,8 euro e nel 2013 di 6,9 euro. Nel 2016 è dunque avvenuta un'inversione a «U», con ritocchi all'insù dei costi che l'anno scorso si sono trasformati in un'impennata. Le voci che più hanno inciso sono quelle del canone base e dei canoni per utilizzare le varie carte di pagamento: bancomat, carte di debito e carte di credito. Il che fa capire chi saranno le prime a guadagnare quando entrerà a regime la stretta sul contante: il costo di una carta di credito può arrivare a toccare i 168 euro annui più gli eventuali interessi per i rimborsi a rate. C'è un modo per evitare queste mini stangate, almeno in parte? Certo: aprire un conto corrente online. L'indagine di Bankitalia parla chiaro: se un conto normale costa in un anno quasi 87 euro, per i conti online si precipita a 15,5 euro. E non si registrano variazioni apprezzabili: nel 2017 il costo annuo era pari a 15,3 euro. I tempi però stanno cambiando anche qui. CheBanca!, l'istituto online di Mediobanca, dal 1° gennaio triplicherà il canone per i clienti a bassa operatività: da 12 a 36 euro annui. Probabile che altre banche seguiranno l'esempio. Le cifre dell'online restano inferiori a quelle dei conti tradizionali. Ma le banche sanno che una buona fetta della clientela non ama troppo il «fai da te». Molti chiedono un consulente, non si fidano della sicurezza delle connessioni Internet casalinghe, hanno paura di sbagliare premendo qualche tasto. Oppure, semplicemente, non hanno un computer o uno smartphone su cui operare. Sono per lo più persone anziane, abitudinarie, non troppo «smart». Le categorie più deboli della clientela bancaria. Ed è soprattutto su di loro, i fedelissimi dello sportello, che si abbatte la scure dei rincari sulle commissioni. Perché, oltre che le spese per la tenuta del conto, questi correntisti devono pagare anche ogni operazione effettuata agli sportelli: prelievi, versamenti, bonifici, assegni, saldo delle bollette, invio degli estratti conto. Qualche istituto fa pagare anche i bancomat di ultima generazione, quelli contactless, più evoluti delle tessere che vanno strisciate. Aumentati anche gli interessi sui fidi, sui prestiti e sulle commissioni sullo scoperto: i tassi passivi si attestano in media sul 14%. Ma occhio soprattutto alle commissioni su bonifici eseguiti da un operatore allo sportello e sugli assegni da incassare: la settimana scorsa è stato segnalato all'Adusbef (associazione di tutela dei consumatori nel settore bancario e finanziario) il caso di un correntista che si è sentito chiedere 9,9 euro per cambiare un assegno da 100 euro intestato «a me medesimo». E l'addetto non gli ha nemmeno rilasciato la contabile giustificativa. Banca Intesa, la maggiore in Italia, dal 1° agosto ha applicato rincari fino a 120 euro annui a tappeto, coinvolgendo nell'operazione anche i conti Zerotondo originariamente privi di canone. L'aumento è stato calcolato in base alla giacenza media: più depositi, più paghi. È il rovescio della medaglia dei tassi negativi Unicredit. Siccome i tassi sono bassi e i costi strutturali alti, le banche cercano di rifarsi sui clienti. Intesa ha applicato alla giacenza media del 2016 una percentuale corrispondente al calo di uno dei tassi di riferimento della Bce, il Dfr (Deposit facility rate). È stato calcolato che chi ha aperto il conto prima del 2009, con una giacenza media di 10.000 euro nel 2016, subisce un aumento di 10 euro mensili, 120 all'anno. Questa è la parte dei rincari che si vede. Poi c'è il sommerso, cioè la pigiatura occulta, una serie di operazioni da cui le banche fanno di tutto per spremere soldi ai clienti. Prendiamo un proprietario di casa con un mutuo da pagare. Con i tassi ai minimi storici, è sempre più conveniente abbassare gli importi delle rate trasferendo il prestito con un'operazione di surroga, che al cliente non costa nulla. Ne siamo sicuri? Per prima cosa, la nuova banca per accendere il mutuo chiede di aprire un nuovo conto, sul quale fa pagare le spese di gestione. Poi fa capire che sarebbe meglio aggiungere una polizza assicurativa perché di questi tempi non si sa mai e comunque ciò facilita la concessione del mutuo a tasso sottozero. E se il cliente non ha la liquidità per assicurarsi, nessun problema: la banca gli viene generosamente incontro con un prestito personale a tasso di favore. Alla fine, si tira una riga, si sommano le varie voci (rata, polizza, commissioni), si constata che il totale è inferiore alla rata attuale e il cliente firma tutto giulivo. Intanto la nuova banca ha aperto un nuovo conto, fatto un'assicurazione, concesso un prestito personale e intascato interessi e commissioni varie. Tempo 6 mesi e si può star certi che scatterà un ritocchino al canone mensile del conto. La banca ci guadagna sempre. Altre stangate si sono abbattute su quanti hanno contratto mutui in valuta estera, soprattutto in franchi svizzeri. «La banca non ha mai evidenziato il rischio legato al cambio», spiega Sheila Meneghetti, vicepresidente di Tuconfin, associazione di tutela dei risparmiatori, lei stessa intestataria di un mutuo con Barclays raddoppiato in pochi mesi. «Altre banche che avevano offerto prodotti analoghi, come Ubi, hanno cercato di andare incontro ai clienti. Ma Barclays è un istituto inglese e va dritto in tribunale, nonostante le numerose sentenze anche in altri Paesi europei che hanno dichiarato nulli i rincari dovuti al cambio. Barclays ha piazzato a tappeto questi prestiti quando il franco svizzero era a picco e poi ha aumentato i tassi per coprirsi dal rischio del cambio». Che è stato scaricato sugli ignari mutuatari. <div class="rebellt-item col1" id="rebelltitem1" data-id="1" data-reload-ads="false" data-is-image="False" data-href="https://www.laverita.info/banche-alla-fine-ci-guadagnano-sempre-loro-2641206657.html?rebelltitem=1#rebelltitem1" data-basename="e-se-larbitro-le-condanna-a-pagare-non-lo-stanno-nemmeno-a-sentire" data-post-id="2641206657" data-published-at="1771998408" data-use-pagination="False"> E se l’Arbitro le condanna a pagare non lo stanno nemmeno a sentire «Rigore è quando arbitro fischia», diceva il buon Vujadin Boskov. Esiste però un giudice di gara che quando fischia, sempre per usare la metafora calcistica, alcuni giocatori si voltano dall'altra parte. Stiamo parlando dell'Arbitro bancario finanziario (Abf), lo strumento nato nel 2009 per la risoluzione stragiudiziale delle controversie tra i clienti e le banche e gli intermediari finanziari. Nel 2018 i ricorsi presentati sono stati 27.041, in calo dell'11,8% rispetto all'anno precedente. Viceversa, si è assistito a un aumento delle decisioni non rispettate da parte intermediari coinvolti: 261 contro le 233 del 2017 (+20,3%). Gli istituti che non rispettano le decisioni dell'Abf, nel gergo tecnico, vengono definiti «intermediari inadempienti». Forse potranno sembrare pochi casi (stiamo parlando dello 0,8% del totale), ma dietro a ognuna queste pratiche c'è un consumatore (o in casi più rari una piccola impresa) che lamenta di aver subito violazioni contrattuali e reclama la restituzione di somme indebitamente versate. Si va dalle semplici dispute contrattuali, al rimborso di commissioni non dovute in seguito all'estinzione di un finanziamento, fino a questioni decisamente più complesse come la conversione dei mutui stipulati in valuta straniera. L'Arbitro bancario e finanziario permette ai cittadini che ritengono di aver subito un torto dalle banche e dagli intermediari finanziari di fare ricorso senza passare da avvocati e tribunali, e ciò rende questo ente uno «strumento alternativo, più rapido e meno costoso rispetto alla giustizia ordinaria». Presentare un'istanza è semplice ed economico: nel 2018 l'Abf ha attivato un portale dal quale è possibile gestire le richieste in autonomia, e presentare un ricorso richiede il versamento di soli 20 euro. Nella fattispecie, le tipologie di richieste che si possono inoltrare sono due: il riconoscimento di una somma fino a un importo di 100.000 euro, e l'accertamento di diritti, obblighi e facoltà come, per esempio, il diritto a ricevere la documentazione di trasparenza oppure ottenere la cancellazione di un'ipoteca. Una volta spedito, il ricorso viene indirizzato al Collegio territoriale di competenza (7 in tutta Italia, composti da 5 membri di cui 3 designati da Banca d'Italia), il quale ha 270 giorni di tempo per formulare una risposta. L'Abf non può deliberare, invece, in materia di investimenti (come le controversie sulle azioni o le obbligazioni), nel caso in cui i beni e servizi siano diversi da quelli bancari e finanziari, e se la richiesta è già stata sottoposta all'Autorità giudiziaria. L'Arbitro rappresenta dunque uno strumento molto utile per tutti i consumatori. Peccato però che, sebbene nella stragrande maggioranza dei casi le decisioni dell'Abf vengano effettivamente rispettate dagli intermediari, esse non siano vincolanti come le sentenze del giudice ordinario. Ciò fa sì che, a discapito delle possibili ricadute reputazionali, una manciata di istituti se ne infischino di quanto disposto dall'Arbitro, e proseguano indisturbati per la loro strada. Inoltre, l'Abf può pronunciarsi solo se il rapporto è stato instaurato dopo il 1° gennaio 2009, fattore che limite ulteriormente il suo campo d'azione. L'inadempienza ha luogo se si avvera una di queste tre condizioni: l'intermediario non esegue (o esegue solo in parte) la prestazione imposta dalla decisione dell'Abf; se non rimborsa ai clienti il contributo spese di 20 euro; se non versa alla Banca d'Italia il contributo spese di 200 euro. Da un'elaborazione effettuata dalla Verità in base ai dati disponibili sul sito dell'Abf (per dirla tutta un po' difficili da rintracciare, se non si sa esattamente dove cercare), è emerso che dal 2011 a oggi il totale dei ricorsi senza seguito è stato 841 per 67 intermediari. Oltre 8 inadempimenti su 10 sono a carico di soli 5 intermediari. Quasi metà delle inadempienze (401) riguardano il 2018, mentre nell'anno in corso - sebbene la tendenza sia in diminuzione - si sono registrati, a oggi, già 174 casi. Le tematiche oggetto di ricorso sono le più svariate. Numerose le controversie inevase che riguardano la restituzione delle commissioni e degli oneri non maturati pagati in occasione della stipula di un contratto di cessione del quinto. Il dato non deve sorprendere, dal momento che il 64% dei ricorsi presentati all'Abf rappresenta proprio questa tipologia di prodotto. Un capitolo a parte lo meritano invece i mutui in euro indicizzati al franco svizzero emessi da Barclays, che rappresenta il secondo intermediario inadempiente in Italia. Contratti che l'associazione dei consumatori Tuconfin, rappresentata dalla presidente Franca Berno e dalla vicepresidente Sheila Meneghetti, definisce «ingannevoli e fumosi». Sono ben 9.978 le famiglie che hanno sottoscritto questo prodotto, nel quale non era presente alcun accenno alla rivalutazione né al tasso di cambio. Solo una clausola che, in caso di estinzione anticipata, prevedeva la conversione del capitale restituito e degli eventuali interessi arretrati dovuti in franchi svizzeri. Un cavillo che ha comportato aumenti fino al 35% del capitale in caso di chiusura, scoraggiando molte famiglie dalla scelta di rinegoziare i propri contratti. Nel frattempo, Barclays ha cessato le proprie attività in Italia e decine di ricorsi esaminati dall'Abf giacciono inevasi, mentre le famiglie sono con l'acqua alla gola nel tentativo di rispettare le scadenze del mutuo. Ma la battaglia di Tuconfin non si ferma: «Non avremo pace finché la giustizia italiana non decreterà nulli quei mutui».

Carlo Conti (Ansa)

Niente male. Anzi, molto bene: è la prima volta che un conduttore di questa importanza e in una situazione tanto esposta come il più nazional popolare degli eventi manifesta la propria appartenenza cristiana. Sì, in passato, di qualcuno si è potuto intuirla. Dello stesso Baudo, per esempio. Ma forse, nel suo caso, si trattava soprattutto di un riferimento politico e partitico. Poi qualcuno ricorderà il segno della croce fatto da Amadeus in cima alla scala dell’Ariston prima di iniziare una delle sue conduzioni. Ma sembrava essere più che altro un gesto scaramantico. Conti no, ha rivelato spontaneamente un tratto del suo essere. E, comunque, pur senza enfatizzarla, una certa sensibilità era affiorata anche quando, nel 2015, aveva ospitato Sammy Basso, affetto da progeria o, l’anno dopo, quando aveva concesso il palco dell’Ariston al maestro e compositore Ezio Bosso che sulle note di Following a bird aveva commosso il pubblico.

Ora gli osservatori più occhiuti saranno pronti a lamentare il Festival confessionale. Già le conferenze stampa sono una palestra di puntiglio critico. Alcuni colleghi si adoperano per scovare le pressioni del palazzo. Il premier alla serata inaugurale, il caso del comico Andrea Pucci. Conti scansa, smorza, spegne i focolai. Parole d’ordine «serenità e leggerezza». Non a caso Laura Pausini si è lasciata convincere alla co-conduzione da Carlotan, Carlo più Lexotan. Il mondo è pieno di guerre e al Festival ci accontentiamo delle canzonette, moraleggia qualcuno, mentre per esempio, uno come Bruce Springsteen prende posizione contro la politica autoritaria. Conti cita Gianna Pratesi, 105 anni all’anagrafe, invitata per ricordare ieri sera la prima volta che andò a votare subito dopo la guerra. E i partigiani e chi ha combattuto ed è morto per liberare l’Italia dalla dittatura nazifascista: «Ci hanno dato questa Repubblica che ci permette di godere della musica e di un Festival come questo. Il mio auspicio è che tutti i Paesi del mondo, dove c’è la guerra, possano avere il loro Festival di Sanremo». «Sanremo», sottolinea, «non deve essere fatto di due ore e mezzo di proclami, secondo me, ma se sottotraccia c’è qualche riflessione che ci porta a ragionare forse può risultare ancora più forte».

Si sente pressato dal presidente del Senato Ignazio La Russa che ha fatto un appello per concedere a Pucci uno spazio riparatore? «Rispetto la seconda carica dello Stato e ho ascoltato con attenzione quello che ha detto», è la replica. «Ho chiesto a Pucci se volesse mandare un videomessaggio scherzoso, ma non se la sente. Non posso certo obbligare nessuno a fare qualcosa contro la sua volontà». Soddisfatto della «cortese ed esaustiva risposta», La Russa rinnova la stima per il conduttore augurandogli «un grande successo per questo Festival di Sanremo che resta il più grande avvenimento nazional popolare di cui è quindi lecito occuparci un po’ tutti. Senza nulla togliere alle cose più importanti».

Se un filo di preoccupazione increspa i pensieri di Conti è quello degli ascolti. «Ma come non mi esalto se le cose vanno troppo bene, non mi abbatterò se i risultati non saranno positivi... anche perché tutto sommato devo battere me stesso. Sono fatto così. Mi presenterei qui con lo stesso spirito. Lo scenario è diverso», aggiunge, «ci siamo spostati di due settimane, i competitor sono diversi, e ci sono le partite di calcio...». Stamattina, il verdetto.

Continua a leggereRiduci

«Il signore delle mosche» (Sky)

Invece, Golding lo ha dato alle stampe nel 1954, vergando pagine tanto perfette da risuonare, ancora oggi, senza bisogno alcuno che uno sceneggiatore vi rimetta mano. Perciò, Thorne, responsabile dell'ultimo adattamento televisivo dell'opera, si è ben guardato dal cambiarne la trama. L'autore, che attraverso Adolescence ha dimostrato di sapere interpretare con tanta delicatezza quanta efficacia le fragilità dei ragazzini, ha ripercorso minuziosamente la storia, così come Golding l'ha tracciata. Gli anni Cinquanta, uno schianto aereo, un'intera scolaresca britannica precipitata, sola e spaurita, su un'isola al largo dell'Oceano Pacifico. E poi la lotta per la sopravvivenza, una lotta animale, intrinseca all'essere umano, senza riguardo per l'età o l'esperienza di mondo.

Il signore delle mosche, nei quattro episodi al debutto su Sky dalla prima serata di domenica 22 febbraio, torna al 1954, allo sgomento che quella pubblicazione aveva saputo suscitare. E, a tratti, lo ripropone, unendo alle parole la forza delle immagini.La serie televisiva, voluta dalla Bbc e presentata in anteprima alla scorsa Berlinale, comincia in medias res, dallo schianto e dal tentativo, immediato, di darsi un ordine. L'ordine di bambini per nulla avvezzi alle cose dei grandi, l'ordine del buon senso. Ralph e Piggy, più morigerati di altri compagni, l'avrebbero voluto così: una placida catena di montaggio, volta ad assegnare a ciascun superstite un compito, facilitando la convivenza e la costruzione, seppur embrionale, di una società. Jack, però, ragazzo del coro, a questa uguaglianza mite non ha voluto uniformarsi. Avrebbe comandato da solo, dispotico nel suo corpo acerbo. Sarebbe stato non re, ma dittatore. Ed è allora, sulla decisione arbitraria di un solo ragazzo, che Golding ha costruito il suo romanzo e dato forma alla sua tesi, quella per cui nulla è salvabile nell'uomo.

Il signore delle mosche, pur popolato di bambini, racconta ancora oggi di una diffidenza quasi ancestrale, ben oltre l'homo homini lupus di hobbesiana memoria. Sono paure senza basi di realtà, egoismi, un istinto malsano di sopravvivenza ad emergere, distruggendo quel nucleo che tanto potenziale avrebbe potuto avere. Distruggendo, anche, l'innocenza dei bambini, tanto fra le pagine del romanzo, quanto negli episodi, pochi e ben fatti, della serie televisiva.

Continua a leggereRiduci

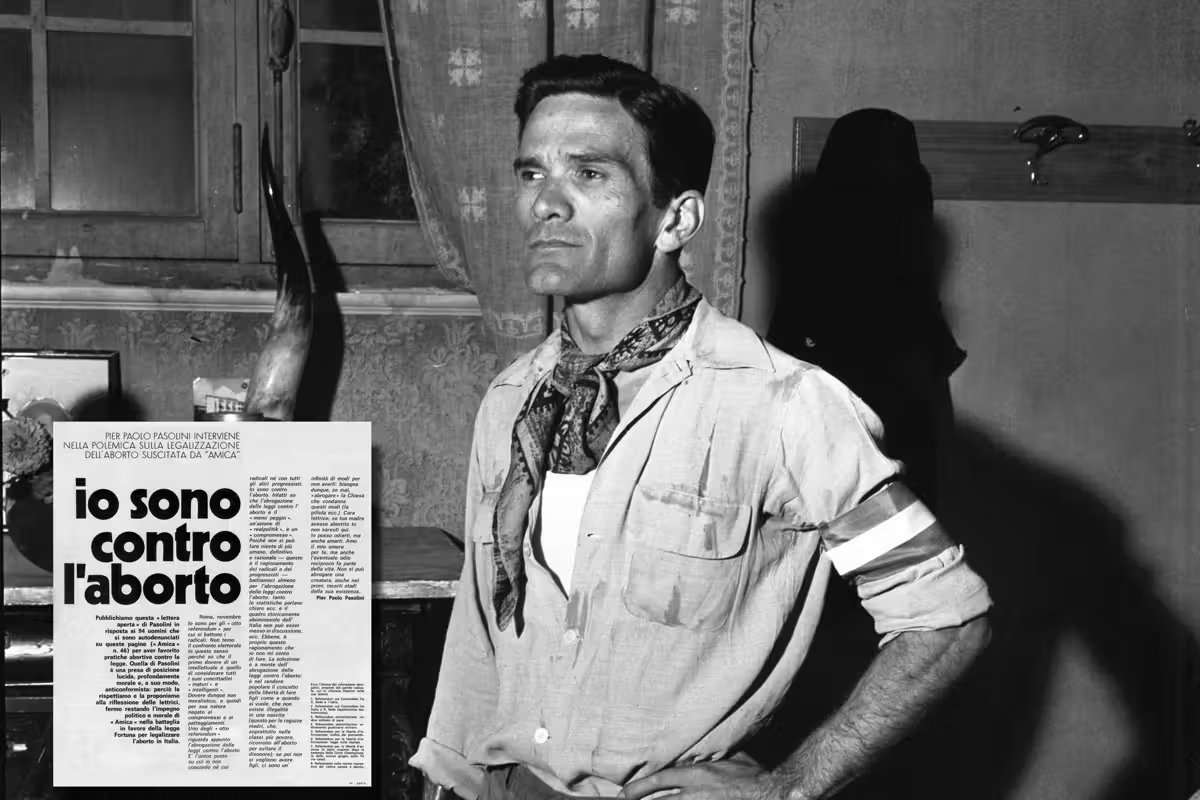

Pier Paolo Pasolini (Ansa)

Già un paio di mesi prima di pubblicare quel celebre articolo, insomma, Pasolini aveva messo in chiaro, in maniera forse ancor più decisa e lineare di quanto successivamente sarebbe avvenuto sul Corriere, come la sua contrarietà all’aborto - di cui, a differenza del Partito radicale, suo interlocutore privilegiato di quel periodo assieme alla Federazione giovanile comunista italiana, osteggiava la legalizzazione (che sarebbe stata sancita nel 1978 con l’approvazione della legge 194) - risiedesse innanzitutto nel fatto che l’aborto è un omicidio. Se oggi, dopo oltre mezzo secolo di completo oblio (il pezzo era ignoto anche ai maggiori conoscitori di Pasolini e dal 1974 non è mai stato riproposto da nessuna parte), questo significativo articolo apparso su Amica è tornato alla luce, il merito è di uno dei più straordinari e colti collezionisti italiani, il romano Giuseppe Garrera, che in quel numero della rivista si è imbattuto alcuni mesi fa durante una delle sue instancabili ricerche di materiali pasoliniani. Adesso la copia di Amica recuperata da Garrera è esposta a Spoleto nel contesto della mostra «Vita minore. San Francesco e la santità dell’arte contemporanea», curata dallo stesso Garrera assieme al fratello Gianni (a sua volta serissimo studioso e grande collezionista) e visitabile, fino al prossimo 2 giugno, presso Palazzo Collicola. Chi si recherà a Spoleto potrà constatare dal vivo come all’articolo di Pasolini fosse stato dato, ricorrendo a caratteri cubitali, il definivo titolo «Io sono contro l’aborto», che diverrà poi il titolo «ufficioso» dell’editoriale ospitato in seguito dal Corriere della Sera (che, come già abbiamo ricordato, era stato titolato diversamente dal quotidiano milanese). Una scelta redazionale, quella di Amica, che certifica la perentorietà - e quindi la non fraintendibilità - della posizione di Pasolini sull’aborto: una posizione che invece da più di cinquant’anni, e oggi in modo non meno pervicace di un tempo, si tenta da più parti di annacquare, alterare, manipolare, spostando l’attenzione dalla motivazione fondamentale fornita da Pasolini («Sono contrario alla legalizzazione dell’aborto perché la considero, come molti, una legalizzazione dell’omicidio», citazione testuale dall’articolo uscito sul Corriere della Sera) alle motivazioni ulteriori formulate sempre sul Corriere: motivazioni, a differenza di quella principale (la quale è, prima di ogni altra cosa, scientificamente ineccepibile), pretestuose (la legalizzazione della pratica abortiva quale strumento della falsa tolleranza sessuale attuata dalla società dei consumi a scapito del coito omoerotico) oppure contorte e oramai obsolete (favorendo la pratica del coito eterosessuale, liberato dallo spettro della gravidanza indesiderata, l’aborto avrebbe paradossalmente portato a un aumento delle nascite e pertanto a un aggravarsi del problema della sovrappopolazione).

Adesso, dunque, l’auspicio - quasi certamente vano, ne siamo consapevoli - è che la riapparizione dell’articolo di Amica faccia comprendere una volta per tutte che quando un’associazione come Pro vita e Famiglia - la persecuzione di amministrazioni e tribunali nei confronti delle cui affissioni, sia detto per inciso, è uno scandalo antidemocratico che avrebbe verosimilmente indignato lo stesso Pasolini - attacca manifesti miranti a scoraggiare l’attività abortiva su cui compare il volto di PPP, non compie alcuna appropriazione indebita, poiché lo scrittore era indiscutibilmente antiabortista e lo ha affermato in più occasioni con una nettezza assoluta. Fino al punto di non accettare neppure la visione - certamente sensata e a nostro avviso necessaria nel suo realismo, a meno appunto di non assumere come Pasolini posizioni squisitamente idealistiche - dell’aborto legale come male minore.

Scriveva ancora Pasolini su Amica: «Infatti so che l’abrogazione delle leggi contro l’aborto è il “meno peggio”, un’azione di “realpolitik”, è un “compromesso”. […] Ebbene, è proprio questo ragionamento che io non mi sento di fare. La soluzione è a monte dell’abrogazione delle leggi contro l’aborto: è nel rendere popolare il concetto della libertà di fare figli come e quando si vuole, che non esiste illegalità in una nascita (questo per le ragazze madri, che, soprattutto nelle classi più povere, ricorrono all’aborto per evitare il disonore); se poi non si vogliono avere figli, ci sono un’infinità di modi per non averli: bisogna dunque, se mai, “abrogare” la Chiesa che condanna questi modi (la pillola ecc.)».Il punto è sempre lo stesso: si può non essere d’accordo con Pasolini e si può, anzi si deve, discuterlo. Non si possono invece distorcerne, per proprio tornaconto, le opinioni e le affermazioni. Non si può farlo diventare, da scomodo, comodo.

Continua a leggereRiduci

In questa puntata di Segreti il professor Riccardo Puglisi analizza il delitto di Garlasco da una prospettiva inedita: il ruolo dei media, la polarizzazione dell’opinione pubblica e il peso delle narrazioni nel caso Stasi. Tra giustizia, informazione e percezione collettiva, analizziamo come nasce, e si consolida, un racconto mediatico destinato a dividere.