True

2018-09-01

Senza il Qe i mutui torneranno a salire. La nostra guida per comprare casa

True

Ci sono passati in tanti. Entrare in banca per chiedere un mutuo. Fisso, variabile, a cinque, dieci, 20 o 30 anni. È un dilemma che una buona fetta di italiani (il 72,9% possiede una casa) ha dovuto affrontare. D'altronde sul mercato l'offerta non manca. Il problema è quindi sapersi districare. Soprattutto se entrò fine anno cesserà il Qe voluto dal presidente della Bce, Mario Draghi, che probabilmente porterà a una risalita dei tassi. Inoltre lo spread, che ieri ha chiuso a 291 punti (+2% in un giorno, e che continua a restare su livelli alti), sta mettendo in difficoltà le banche che potrebbero decidere di cambiare le condizioni di credito, al momento molto vantaggiose. Tanto che nelle ultime settimane il livello del tasso fisso con scadenza a dieci anni, come ha scritto il Corriere della Sera, è sceso sotto l'1% contribuendo a rendere questo tipo di mutuo il più gettonato (è la scelta dell'86% degli italiani). Per questo, abbiamo chiesto a Facile.it, uno dei maggiori comparatori di mutui, di trovare le offerte più vantaggiose basandosi su tre simulazioni.

Il primo dei tre profili riguarda un immobile da 180.000 euro per cui si richiede un mutuo di 126.000 euro da estinguere in 25 anni. Si tratta dunque del 70% del valore della casa. Considerando i primi dieci migliori prodotti sul mercato italiano dei mutui a tasso fisso, si nota subito che la rata mensile varia da 517 a 546 euro. Quasi 30 euro al mese di differenza, a cui si devono aggiungere dai 200 ai 320 euro per le perizie e dai 400 ai 1.000 per l'istruttoria.

Con questi parametri, il Mutuo fisso di Webank risulta il più conveniente (517,65 euro al mese), seguito dal Mutuo acquisto tasso fisso last minute di Banco Bpm (518,85 euro al mese) e dal Mutuo domus fisso - Piano base di Intesa Sanpaolo (sempre 518,85 euro al mese).

Con il costo del denaro ancora basso, il mutuo a tasso variabile offre buone opportunità (a patto di essere pronti a rialzi, soprattutto se si sceglie un finanziamento a lungo termine). Le spese di perizia e istruttoria sono simili a quelle di un tasso fisso. In questa categoria, Mutuo arancio acquisto di Ing direct ottiene il primo posto, con una rata a regime di 462,42 euro (anche se le prime due sono di 493,74). Seguono Intesa Sanpaolo con il Mutuo domus variabile Euribor - Piano base (rata mensile richiesta di 464,89 euro) e l'Hello! home variabile di Hello bank! con 465,17 euro.

Considerando, invece, un immobile del valore di 300.000 euro per cui si chiede un finanziamento di 180.000 euro (il 60% del totale) da restituire in 20 anni, le differenze sono ancora più evidenti. Nel caso di un mutuo a tasso fisso, tra i primi dieci migliori prodotti disponibili sul mercato il valore della rata può oscillare tra gli 861,98 e i 910,59 euro.

Anche in questa categoria Intesa Sanpaolo si difende bene. Con il Mutuoup fisso - Piano base, chi scegli l'offerta di Ca' De Sass spende 861,98 euro al mese, circa 11 in meno del Mutuo a tasso fisso di Iwbank, dove sono richiesti 872,73 euro al mese. In terza posizione il Mutuo a tasso fisso di Ubi banca, che offre la stessa rata del secondo in classifica.

Più contenute, invece, le differenze di prezzo per chi sceglie - con gli stessi parametri - un prodotto a tasso variabile. In questo caso, a parità di spese accessorie, si va da 801 a 826 euro nella top ten dei migliori prodotti. Intesa Sanpaolo la fa ancora da padrone. Al primo posto il Mutuo domus variabile Euribor - Piano base offre una rata di 801,9 euro, di poco inferiore all'Hello! home variabile di Hello bank!. In questo caso la rata mensile è di 802,29 euro. La stessa richiesta a chi sottoscrive il Mutuo variabile di Bnl.

Le differenze maggiori si notano con la terza simulazione. In questo caso il valore totale dell'immobile è di 400.000 euro, per cui si chiede un finanziamento di 320.000 da estinguere in 20 anni (l'80% del valore). La differenza di rata tra i dieci migliori prodotti a tasso fisso oscilla tra i 1.557 euro e i 1.618 euro.

Nella categoria del tasso fisso, Webank si aggiudica il primo posto della classifica con una rata di 1.557 euro. Di poco inferiore al Mutuo acquisto tasso fisso last minute di Banco Bpm che richiede un esborso mensile di 1.560,39 euro. Medaglia di bronzo per Hello bank!: l'Hello! home fisso richiede 1.566,32 euro al mese.

Meno marcate le differenze di prezzo per il tasso variabile. Intesa Sanpaolo si conferma in prima posizione con il Mutuo domus variabile Euribor - Piano base. In questo caso l'esborso è di 1.446,67 euro. Poco meno del Mutuo promo a tasso variabile di Banco Bpm (1.447,1 euro) e dell'Hello! home variabile targato Hello bank! (1.447,38 euro al mese).

Nel caso di quest'ultima simulazione, le spese accessorie diventano importanti. Se i costi di perizia variano sempre tra i 200 e i 500 euro, a lievitare sono le spese di istruttoria. La spesa può essere davvero ingente: da 400 a 2.240 euro.

A questi costi, poi, bisogna aggiungere altre spese non obbligatorie per legge, ma spesso imposte. Si tratta, ad esempio, delle spese per sottoscrivere un'assicurazione in caso di malattia o di perdita del lavoro. Molti istituti vi offriranno un mutuo solo nel caso della sottoscrizione di una polizza o se aprirete un conto presso il loro istituto. È bene sapere che si tratta di stratagemmi che il mutuatario ha il diritto di rifiutare. La sottoscrizione di una polizza è facoltativa, così come l'apertura di un conto (e le relative spese).

Le variabili in gioco per scegliere un mutuo, dunque, sono molte. Un consiglio sempre valido è tenere sempre bene a mente che anche pochi centesimi di euro al mese possono significare diverse migliaia di euro durante tutta la durata del mutuo.

INFOGRAFICA

«La formula migliore cambia in base alla durata del finanziamento»

Purtroppo un manuale di istruzioni per scegliere il mutuo migliore ancora non è stato scritto. Le variabili in gioco possono essere davvero tante: la prima è sicuramente la durata del finanziamento. Ma non l'unica. Ne abbiamo parlato con un esperto del settore, Ivano Cresto, responsabile della divisione mutui di Facile.it

Variabile o fisso, quale scegliere?

«A oggi più dell'80% degli italiani sceglie un tasso fisso. Gli spread sono molto bassi e le condizioni sul prodotto non sono mai state tanto convenienti. Del resto le banche spingono il cliente sul fisso per una ragione: le banche hanno pagato il prezzo della surroga e oggi preferiscono offrire un tasso fisso competitivo nella speranza di non perdere clienti in futuro. Con il variabile, se i tassi dovessero salire molto, un cliente potrebbe spaventarsi e cercare nuove offerte altrove. A ogni modo, per almeno cinque anni circa chi ha un variabile non deve preoccuparsi».

Quali altri fattori sono da tenere in considerazione?

«Sapere quale tipo di mutuo scegliere non è facile, dipende da che tipo di operazione vuole fare il cliente. Se io oggi volessi comprare un bilocale, è molto probabile che lo terrei per qualche anno e poi passerei a una casa più grande. Ma, se io per comprarlo ho scelto un mutuo di 25 anni, in realtà so già che ho fatto un mutuo per un tempo probabilmente più lungo rispetto a quello in cui abiterò nell'immobile. In questo caso scegliere un mutuo a tasso fisso non sarebbe conveniente perché non utilizzerò mai la copertura sul lungo periodo offerta da una rata fissa. Quindi sarebbe stato meglio scegliere un prodotto a tasso variabile o con Cap, di quelli cioè per cui il tasso non può salire sopra una certa soglia. È tutta una questione di orizzonte temporale: basti sapere che, secondo le statistiche, oggi un cliente italiano tiene un mutuo in media sette o otto anni. Poi lo chiude».

Le soluzioni «intemerdie» come il variabile con Cap quando hanno un senso?

«Sostanzialmente le soluzioni a tasso misto hanno senso quando si ha in previsione di non stare troppo a lungo in un immobile. Esistono tante soluzioni a tasso misto, ma quello che principalmente fanno è dare la possibilità al cliente di muoversi più liberamente tra un tasso fisso o un variabile in determinati periodi di tempo. Se oggi inizio con una rata fissa a cinque anni e poi in futuro decido di passare a un variabile, nel lungo periodo avrò comunque risparmiato rispetto a un fisso. Certo, bisogna tenere a mente che queste opzioni si pagano in termini di spread perché di solito sono più care rispetto a soluzioni più tradizionali. Spesso, poi, sono più complicate da spiegare al cliente e sono più adatte a chi è un po' più esperto in tema di mutui. Tendenzialmente si tratta di mutui scelti da meno del 10% della clientela».

Prevedete un rialzo dei tassi nel medio breve periodo? Vi siete fatti un'idea di quanto potranno salire?

«Al momento il prossimo grande cambiamento in termini macro economici sarà la fine del programma di riacquisto titoli voluto da Mario Draghi. Gli analisti ritengono che l'uscita da questo programma sarà piuttosto dolce. Al momento le previsioni ritengono che l'indice Euribor tornerà a zero intorno al 2021-2022. Avremo quindi altri anni relativamente tranquilli. Inoltre va detto che la maggior parte delle offerte bancarie hanno già un floor (limite) a zero. In poche parole, se un prodotto a tasso variabile ha un Euribor a -0,32, in realtà molte banche lo conteggiano comuqnue a zero. Quindi se il tasso dovesse salire da -0,32 a zero, in realtà ciò non avrebbe un impatto sulla rata mensile. Per chi apre oggi un mutuo ciò è un vantaggio, perché tutta la risalita dell'indice non si sentirà».

La Polizia Postale avverte: «Attenti alle truffe online»

Attenzione alle proposte di mutuo online troppo vantaggiose. In alcuni casi potrebbero essere delle truffe. A dirlo, attraverso la propria pagina Facebook, è la Polizia Postale in un post di fine agosto. Attraverso la pagina dal titolo «Commissariato di Ps Online – Italia», la Polizia ha voluto sottolineare l'aumento costante delle denunce ricevute e per invitare la cittadinanza alla massima prudenza quando si vuol stipulare un mutuo o richiedere un finanziamento.

Stanno infatti dilagando i casi di persone che si sono viste sottrarre denaro attraverso proposte di accesso al credito con mutui e finanziamenti a condizioni fin troppo vantaggiose.

Di solito, ai malcapitati viene chiesto un anticipo sull'attività di intermediazione che dovrebbe dar via al mutuo per poi sparire dopo aver sottratto anche dati bancari e personali.

È questo il testo del messaggio lanciato dalla Polizia Postale: «Sono diverse le segnalazioni di truffe ai danni di utenti che attirati da banner, che compaiono sulle pagine web durante la comune navigazione, offrono mutui a condizioni vantaggiose», spiegano gli inquirenti.

«Dobbiamo prestare attenzione a questo tipo di offerte cercando di rivolgere le nostre istanze di mutuo a istituti di credito o finanziari autorizzati allo svolgimento di attività bancarie e finanziarie».

Come spiega la Polizia Postale, esiste una sezione del sito della Banca d'Italia in cui sono presenti i nomi degli istituti ritenuti affidabili. «Possiamo accertarci di questo accedendo», continua la Polizia Postale, «ad una speciale sezione del sito ufficiale della Banca d'Italia raggiungibile a questo link https://www.bancaditalia.it/compiti/vigilanza/albi-elenchi/».

Se il nome dell'istituto che ci ha proposto un mutuo non compare tra quelli presenti sul sito della Banca d'Italia, allora guardatevi bene dal condividere dati o inviare somme di denaro. Inoltre, chi si trova in una situazione «sospetta», può sempre rivolgersi direttamente alla Polizia Postale segnalando il caso attraverso l'indirizzo www.commissariatodips.it

Basta ricordarsi che gli istituti bancari non chiedono mai dati dell'utente, soprattutto quando la richiesta avviene per via telematica attraverso email o sms. Anche la richiesta di dati al telefono può essere rischiosa: non mancano le società con call center fasulli, nati solo per sottrarre dati ai clienti e dare la parvenza di essere una realtà seria.

L'unica certezza per non avere problemi, insomma, è che la società con cui il cliente si trova ad avere a che fare compaia negli elenchi delle Banca d'Italia.

Nel terzo trimestre del 2018 l'83,0% degli italiani ha preferito il tasso fisso

Gli italiani preferiscono il tasso fisso e per una durata media di 20 anni. A dirlo è l'Osservatorio di Mutuionline.it secondo cui nel terzo trimestre del 2018 l'83,0% degli italiani ha preferito il tasso fisso (era l'82,5% lo scorso trimestre). Una preferenza mostrata anche dalle banche che offrono questo tipo di prodotto nell'86,6% dei casi.

La ragione è chiara: una rata costante si traduce in maggiore solvibilità del mutuatario, inoltre, allo stesso tempo, gli stessi clienti saranno meno indotti in futuro a cambiare banca, visto che le condizioni ottenute adesso saranno con molta probabilità migliori di quelle future.

In termini di durata, quella più gettonata non supera le due decadi. Sia le banche che la clientela preferiscono non andare oltre i 20 anni, laddove possibile. Non è un caso se, secondo l'Osservatorio, le banche concedono mutui a 20 anni al 38,0% dei richiedenti, quasi otto punti in più rispetto al 30,4% del trimestre precedente.

Dal lato della domanda, dopo i 20 anni il periodo più richiesto è quello tra i 30 e 40 anni (22,8%), seguono, poi, i 25 anni con il 17,8%. Anche per le erogazioni (cioè i mutui a cui le banche danno l'ok), ai 20 anni seguono i 30-40 anni, concessi nel 20% dei casi, seguiti dal periodo più breve dei 10 anni con il 14,9% delle concessioni.

Più fiducia, condizioni più favorevoli e banche più disponibili alla contrattazione in un clima altamente competitivo, hanno come risultato importi più alti: 124.458 euro per la domanda, 128.564 per l'offerta. Quest'ultimo dato è il più rilevante dell'Osservatorio nel terzo trimestre dell'anno, con quasi 5.000 euro in più rispetto all'importo medio del trimestre precedente.

Ma qual è la richiesta media per chi richiede un mutuo? Una buona parte dei mutuatari (il 36,0%) richiede tra i 50.000 e i 100.000 euro, il 31,6% dai 100.000 ai 150.000 euro. Stessa proporzione per i finanziamenti concessi, che per il 36,1% sono nella prima fascia dei 50-100.000 euro e per il 33,4% sono tra i 100 e i 150.000 euro.

Cifre che di solito servono a coprire al massimo l'80% del valore totale dell'immobile. A guardare le statistiche dell'Osservatorio, un terzo e oltre delle richieste e delle erogazioni sono per un loan-to-value (richiesta di finanziamento rispetto al prezzo dell'immobile) dal 70 all'80% del valore della casa, nello specifico il 35,8% della domanda e il 33,3% delle concessioni. Subito dopo troviamo una percentuale molto più piccola (17%) di mutui richiesti per un valore dell'immobile dal 60 al 70%, seguiti dall'intervallo 40-50%. In quest'ultimo caso solo il 15% della popolazione dei mutuatari italiani ha fatto richiesta per una cifra che copre circa metà del valore della casa.

Continua a leggereRiduci

I tassi variabili sono ancora bassi ma cresceranno. I fissi convengono a medio-lungo termine: a dieci anni sono sotto l'1% . «La formula migliore cambia in base alla durata del finanziamento». Ivano Cresto di Facile.it: «In media i prestiti vengono chiusi dopo otto anni. Chi acquista oggi ma pensa un domani di trasferirsi valuti strumenti con Cap». Stanno dilagando i casi di persone che si sono viste sottrarre denaro attraverso proposte di accesso al credito con mutui e finanziamenti a condizioni fin troppo vantaggiose. Una buona parte dei mutuatari (il 36,0%) richiede tra i 50.000 e i 100.000 euro, il 31,6% dai 100.000 ai 150.000 euro. Lo speciale contiene quattro articoli. Ci sono passati in tanti. Entrare in banca per chiedere un mutuo. Fisso, variabile, a cinque, dieci, 20 o 30 anni. È un dilemma che una buona fetta di italiani (il 72,9% possiede una casa) ha dovuto affrontare. D'altronde sul mercato l'offerta non manca. Il problema è quindi sapersi districare. Soprattutto se entrò fine anno cesserà il Qe voluto dal presidente della Bce, Mario Draghi, che probabilmente porterà a una risalita dei tassi. Inoltre lo spread, che ieri ha chiuso a 291 punti (+2% in un giorno, e che continua a restare su livelli alti), sta mettendo in difficoltà le banche che potrebbero decidere di cambiare le condizioni di credito, al momento molto vantaggiose. Tanto che nelle ultime settimane il livello del tasso fisso con scadenza a dieci anni, come ha scritto il Corriere della Sera, è sceso sotto l'1% contribuendo a rendere questo tipo di mutuo il più gettonato (è la scelta dell'86% degli italiani). Per questo, abbiamo chiesto a Facile.it, uno dei maggiori comparatori di mutui, di trovare le offerte più vantaggiose basandosi su tre simulazioni. Il primo dei tre profili riguarda un immobile da 180.000 euro per cui si richiede un mutuo di 126.000 euro da estinguere in 25 anni. Si tratta dunque del 70% del valore della casa. Considerando i primi dieci migliori prodotti sul mercato italiano dei mutui a tasso fisso, si nota subito che la rata mensile varia da 517 a 546 euro. Quasi 30 euro al mese di differenza, a cui si devono aggiungere dai 200 ai 320 euro per le perizie e dai 400 ai 1.000 per l'istruttoria. Con questi parametri, il Mutuo fisso di Webank risulta il più conveniente (517,65 euro al mese), seguito dal Mutuo acquisto tasso fisso last minute di Banco Bpm (518,85 euro al mese) e dal Mutuo domus fisso - Piano base di Intesa Sanpaolo (sempre 518,85 euro al mese). Con il costo del denaro ancora basso, il mutuo a tasso variabile offre buone opportunità (a patto di essere pronti a rialzi, soprattutto se si sceglie un finanziamento a lungo termine). Le spese di perizia e istruttoria sono simili a quelle di un tasso fisso. In questa categoria, Mutuo arancio acquisto di Ing direct ottiene il primo posto, con una rata a regime di 462,42 euro (anche se le prime due sono di 493,74). Seguono Intesa Sanpaolo con il Mutuo domus variabile Euribor - Piano base (rata mensile richiesta di 464,89 euro) e l'Hello! home variabile di Hello bank! con 465,17 euro. Considerando, invece, un immobile del valore di 300.000 euro per cui si chiede un finanziamento di 180.000 euro (il 60% del totale) da restituire in 20 anni, le differenze sono ancora più evidenti. Nel caso di un mutuo a tasso fisso, tra i primi dieci migliori prodotti disponibili sul mercato il valore della rata può oscillare tra gli 861,98 e i 910,59 euro. Anche in questa categoria Intesa Sanpaolo si difende bene. Con il Mutuoup fisso - Piano base, chi scegli l'offerta di Ca' De Sass spende 861,98 euro al mese, circa 11 in meno del Mutuo a tasso fisso di Iwbank, dove sono richiesti 872,73 euro al mese. In terza posizione il Mutuo a tasso fisso di Ubi banca, che offre la stessa rata del secondo in classifica. Più contenute, invece, le differenze di prezzo per chi sceglie - con gli stessi parametri - un prodotto a tasso variabile. In questo caso, a parità di spese accessorie, si va da 801 a 826 euro nella top ten dei migliori prodotti. Intesa Sanpaolo la fa ancora da padrone. Al primo posto il Mutuo domus variabile Euribor - Piano base offre una rata di 801,9 euro, di poco inferiore all'Hello! home variabile di Hello bank!. In questo caso la rata mensile è di 802,29 euro. La stessa richiesta a chi sottoscrive il Mutuo variabile di Bnl. Le differenze maggiori si notano con la terza simulazione. In questo caso il valore totale dell'immobile è di 400.000 euro, per cui si chiede un finanziamento di 320.000 da estinguere in 20 anni (l'80% del valore). La differenza di rata tra i dieci migliori prodotti a tasso fisso oscilla tra i 1.557 euro e i 1.618 euro. Nella categoria del tasso fisso, Webank si aggiudica il primo posto della classifica con una rata di 1.557 euro. Di poco inferiore al Mutuo acquisto tasso fisso last minute di Banco Bpm che richiede un esborso mensile di 1.560,39 euro. Medaglia di bronzo per Hello bank!: l'Hello! home fisso richiede 1.566,32 euro al mese. Meno marcate le differenze di prezzo per il tasso variabile. Intesa Sanpaolo si conferma in prima posizione con il Mutuo domus variabile Euribor - Piano base. In questo caso l'esborso è di 1.446,67 euro. Poco meno del Mutuo promo a tasso variabile di Banco Bpm (1.447,1 euro) e dell'Hello! home variabile targato Hello bank! (1.447,38 euro al mese). Nel caso di quest'ultima simulazione, le spese accessorie diventano importanti. Se i costi di perizia variano sempre tra i 200 e i 500 euro, a lievitare sono le spese di istruttoria. La spesa può essere davvero ingente: da 400 a 2.240 euro. A questi costi, poi, bisogna aggiungere altre spese non obbligatorie per legge, ma spesso imposte. Si tratta, ad esempio, delle spese per sottoscrivere un'assicurazione in caso di malattia o di perdita del lavoro. Molti istituti vi offriranno un mutuo solo nel caso della sottoscrizione di una polizza o se aprirete un conto presso il loro istituto. È bene sapere che si tratta di stratagemmi che il mutuatario ha il diritto di rifiutare. La sottoscrizione di una polizza è facoltativa, così come l'apertura di un conto (e le relative spese). Le variabili in gioco per scegliere un mutuo, dunque, sono molte. Un consiglio sempre valido è tenere sempre bene a mente che anche pochi centesimi di euro al mese possono significare diverse migliaia di euro durante tutta la durata del mutuo. INFOGRAFICA !function(e,t,n,s){var i="InfogramEmbeds",o=e.getElementsByTagName(t)[0],d=/^http:/.test(e.location)?"http:":"https:";if(/^\/{2}/.test(s)&&(s=d+s),window[i]&&window[i].initialized)window[i].process&&window[i].process();else if(!e.getElementById(n)){var a=e.createElement(t);a.async=1,a.id=n,a.src=s,o.parentNode.insertBefore(a,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js"); <div class="rebellt-item col1" id="rebelltitem2" data-id="2" data-reload-ads="false" data-is-image="False" data-href="https://www.laverita.info/mutui-2600371010.html?rebelltitem=2#rebelltitem2" data-basename="la-formula-migliore-cambia-in-base-alla-durata-del-finanziamento" data-post-id="2600371010" data-published-at="1771647574" data-use-pagination="False"> «La formula migliore cambia in base alla durata del finanziamento» Purtroppo un manuale di istruzioni per scegliere il mutuo migliore ancora non è stato scritto. Le variabili in gioco possono essere davvero tante: la prima è sicuramente la durata del finanziamento. Ma non l'unica. Ne abbiamo parlato con un esperto del settore, Ivano Cresto, responsabile della divisione mutui di Facile.it Variabile o fisso, quale scegliere? «A oggi più dell'80% degli italiani sceglie un tasso fisso. Gli spread sono molto bassi e le condizioni sul prodotto non sono mai state tanto convenienti. Del resto le banche spingono il cliente sul fisso per una ragione: le banche hanno pagato il prezzo della surroga e oggi preferiscono offrire un tasso fisso competitivo nella speranza di non perdere clienti in futuro. Con il variabile, se i tassi dovessero salire molto, un cliente potrebbe spaventarsi e cercare nuove offerte altrove. A ogni modo, per almeno cinque anni circa chi ha un variabile non deve preoccuparsi». Quali altri fattori sono da tenere in considerazione? «Sapere quale tipo di mutuo scegliere non è facile, dipende da che tipo di operazione vuole fare il cliente. Se io oggi volessi comprare un bilocale, è molto probabile che lo terrei per qualche anno e poi passerei a una casa più grande. Ma, se io per comprarlo ho scelto un mutuo di 25 anni, in realtà so già che ho fatto un mutuo per un tempo probabilmente più lungo rispetto a quello in cui abiterò nell'immobile. In questo caso scegliere un mutuo a tasso fisso non sarebbe conveniente perché non utilizzerò mai la copertura sul lungo periodo offerta da una rata fissa. Quindi sarebbe stato meglio scegliere un prodotto a tasso variabile o con Cap, di quelli cioè per cui il tasso non può salire sopra una certa soglia. È tutta una questione di orizzonte temporale: basti sapere che, secondo le statistiche, oggi un cliente italiano tiene un mutuo in media sette o otto anni. Poi lo chiude». Le soluzioni «intemerdie» come il variabile con Cap quando hanno un senso? «Sostanzialmente le soluzioni a tasso misto hanno senso quando si ha in previsione di non stare troppo a lungo in un immobile. Esistono tante soluzioni a tasso misto, ma quello che principalmente fanno è dare la possibilità al cliente di muoversi più liberamente tra un tasso fisso o un variabile in determinati periodi di tempo. Se oggi inizio con una rata fissa a cinque anni e poi in futuro decido di passare a un variabile, nel lungo periodo avrò comunque risparmiato rispetto a un fisso. Certo, bisogna tenere a mente che queste opzioni si pagano in termini di spread perché di solito sono più care rispetto a soluzioni più tradizionali. Spesso, poi, sono più complicate da spiegare al cliente e sono più adatte a chi è un po' più esperto in tema di mutui. Tendenzialmente si tratta di mutui scelti da meno del 10% della clientela». Prevedete un rialzo dei tassi nel medio breve periodo? Vi siete fatti un'idea di quanto potranno salire? «Al momento il prossimo grande cambiamento in termini macro economici sarà la fine del programma di riacquisto titoli voluto da Mario Draghi. Gli analisti ritengono che l'uscita da questo programma sarà piuttosto dolce. Al momento le previsioni ritengono che l'indice Euribor tornerà a zero intorno al 2021-2022. Avremo quindi altri anni relativamente tranquilli. Inoltre va detto che la maggior parte delle offerte bancarie hanno già un floor (limite) a zero. In poche parole, se un prodotto a tasso variabile ha un Euribor a -0,32, in realtà molte banche lo conteggiano comuqnue a zero. Quindi se il tasso dovesse salire da -0,32 a zero, in realtà ciò non avrebbe un impatto sulla rata mensile. Per chi apre oggi un mutuo ciò è un vantaggio, perché tutta la risalita dell'indice non si sentirà». <div class="rebellt-item col1" id="rebelltitem1" data-id="1" data-reload-ads="false" data-is-image="False" data-href="https://www.laverita.info/mutui-2600371010.html?rebelltitem=1#rebelltitem1" data-basename="la-polizia-postale-avverte-attenti-alle-truffe-online" data-post-id="2600371010" data-published-at="1771647574" data-use-pagination="False"> La Polizia Postale avverte: «Attenti alle truffe online» Attenzione alle proposte di mutuo online troppo vantaggiose. In alcuni casi potrebbero essere delle truffe. A dirlo, attraverso la propria pagina Facebook, è la Polizia Postale in un post di fine agosto. Attraverso la pagina dal titolo «Commissariato di Ps Online – Italia», la Polizia ha voluto sottolineare l'aumento costante delle denunce ricevute e per invitare la cittadinanza alla massima prudenza quando si vuol stipulare un mutuo o richiedere un finanziamento.Stanno infatti dilagando i casi di persone che si sono viste sottrarre denaro attraverso proposte di accesso al credito con mutui e finanziamenti a condizioni fin troppo vantaggiose.Di solito, ai malcapitati viene chiesto un anticipo sull'attività di intermediazione che dovrebbe dar via al mutuo per poi sparire dopo aver sottratto anche dati bancari e personali. È questo il testo del messaggio lanciato dalla Polizia Postale: «Sono diverse le segnalazioni di truffe ai danni di utenti che attirati da banner, che compaiono sulle pagine web durante la comune navigazione, offrono mutui a condizioni vantaggiose», spiegano gli inquirenti. «Dobbiamo prestare attenzione a questo tipo di offerte cercando di rivolgere le nostre istanze di mutuo a istituti di credito o finanziari autorizzati allo svolgimento di attività bancarie e finanziarie».Come spiega la Polizia Postale, esiste una sezione del sito della Banca d'Italia in cui sono presenti i nomi degli istituti ritenuti affidabili. «Possiamo accertarci di questo accedendo», continua la Polizia Postale, «ad una speciale sezione del sito ufficiale della Banca d'Italia raggiungibile a questo link https://www.bancaditalia.it/compiti/vigilanza/albi-elenchi/». Se il nome dell'istituto che ci ha proposto un mutuo non compare tra quelli presenti sul sito della Banca d'Italia, allora guardatevi bene dal condividere dati o inviare somme di denaro. Inoltre, chi si trova in una situazione «sospetta», può sempre rivolgersi direttamente alla Polizia Postale segnalando il caso attraverso l'indirizzo www.commissariatodips.itBasta ricordarsi che gli istituti bancari non chiedono mai dati dell'utente, soprattutto quando la richiesta avviene per via telematica attraverso email o sms. Anche la richiesta di dati al telefono può essere rischiosa: non mancano le società con call center fasulli, nati solo per sottrarre dati ai clienti e dare la parvenza di essere una realtà seria. L'unica certezza per non avere problemi, insomma, è che la società con cui il cliente si trova ad avere a che fare compaia negli elenchi delle Banca d'Italia. <div class="rebellt-item col1" id="rebelltitem3" data-id="3" data-reload-ads="false" data-is-image="False" data-href="https://www.laverita.info/mutui-2600371010.html?rebelltitem=3#rebelltitem3" data-basename="nel-terzo-trimestre-del-2018-l83-0-degli-italiani-ha-preferito-il-tasso-fisso" data-post-id="2600371010" data-published-at="1771647574" data-use-pagination="False"> Nel terzo trimestre del 2018 l'83,0% degli italiani ha preferito il tasso fisso Gli italiani preferiscono il tasso fisso e per una durata media di 20 anni. A dirlo è l'Osservatorio di Mutuionline.it secondo cui nel terzo trimestre del 2018 l'83,0% degli italiani ha preferito il tasso fisso (era l'82,5% lo scorso trimestre). Una preferenza mostrata anche dalle banche che offrono questo tipo di prodotto nell'86,6% dei casi.La ragione è chiara: una rata costante si traduce in maggiore solvibilità del mutuatario, inoltre, allo stesso tempo, gli stessi clienti saranno meno indotti in futuro a cambiare banca, visto che le condizioni ottenute adesso saranno con molta probabilità migliori di quelle future.In termini di durata, quella più gettonata non supera le due decadi. Sia le banche che la clientela preferiscono non andare oltre i 20 anni, laddove possibile. Non è un caso se, secondo l'Osservatorio, le banche concedono mutui a 20 anni al 38,0% dei richiedenti, quasi otto punti in più rispetto al 30,4% del trimestre precedente. Dal lato della domanda, dopo i 20 anni il periodo più richiesto è quello tra i 30 e 40 anni (22,8%), seguono, poi, i 25 anni con il 17,8%. Anche per le erogazioni (cioè i mutui a cui le banche danno l'ok), ai 20 anni seguono i 30-40 anni, concessi nel 20% dei casi, seguiti dal periodo più breve dei 10 anni con il 14,9% delle concessioni.Più fiducia, condizioni più favorevoli e banche più disponibili alla contrattazione in un clima altamente competitivo, hanno come risultato importi più alti: 124.458 euro per la domanda, 128.564 per l'offerta. Quest'ultimo dato è il più rilevante dell'Osservatorio nel terzo trimestre dell'anno, con quasi 5.000 euro in più rispetto all'importo medio del trimestre precedente.Ma qual è la richiesta media per chi richiede un mutuo? Una buona parte dei mutuatari (il 36,0%) richiede tra i 50.000 e i 100.000 euro, il 31,6% dai 100.000 ai 150.000 euro. Stessa proporzione per i finanziamenti concessi, che per il 36,1% sono nella prima fascia dei 50-100.000 euro e per il 33,4% sono tra i 100 e i 150.000 euro.Cifre che di solito servono a coprire al massimo l'80% del valore totale dell'immobile. A guardare le statistiche dell'Osservatorio, un terzo e oltre delle richieste e delle erogazioni sono per un loan-to-value (richiesta di finanziamento rispetto al prezzo dell'immobile) dal 70 all'80% del valore della casa, nello specifico il 35,8% della domanda e il 33,3% delle concessioni. Subito dopo troviamo una percentuale molto più piccola (17%) di mutui richiesti per un valore dell'immobile dal 60 al 70%, seguiti dall'intervallo 40-50%. In quest'ultimo caso solo il 15% della popolazione dei mutuatari italiani ha fatto richiesta per una cifra che copre circa metà del valore della casa.

La staffetta italiana festeggia dopo aver vinto il bronzo nella finale maschile della staffetta 5000 metri delle gare di pattinaggio di velocità su pista corta ai Giochi olimpici invernali di Milano-Cortina 2026 (Ansa)

Fontana chiude sulle ginocchia, una caduta in batteria ne limita le potenzialità. Finisce addosso alla polacca Kamila Sellier, è costretta a farsi massaggiare la schiena dolorante dal marito allenatore Anthony Lobello. Ma non ci sono unguenti, lei scricchiola e non può nulla per arginare la vitalità delle coreane Kim e Choi. Terza la statunitense Corinne Stoddard. Comunque la regina della Valtellina colleziona un oro, due argenti e il record storico delle 14 medaglie. Può bastare, anche lei è umana.

Dal resto della truppa arriva la medaglia d’oro del sorriso, chi si contenta gode. Niente di più per l’Italia ingrassata a suon di podi che si affaccia all’ovale ghiacciato di Rho Fiera per l’ennesimo trionfo di Francesca Lollobrigida. Ma anche lei è sazia e sembra dire con quello sguardo sornione: due ori in una settimana, cosa volete di più? Nei 1.500 del Pattinaggio velocità la testa della mammina laziale è sul pezzo ma le gambe paiono legnose; è solo 13ª nella sfida vinta dall’olandese Antoinette Rijpma-De Jong. La nuova Lollo ci aveva avvertiti: «Non aspettatevi medaglie, gareggio per preparare la mass start di sabato, a quella tengo molto». Così saremo di nuovo qui domani nello Speed skating stadium per una chiusura da apoteosi. Nel mirino c’è il terzo oro nella stessa Olimpiade, mai nessun italiano ci è riuscito. A due ci sono lei, Alberto Tomba, Manuela Di Centa, Federica Brignone. E con un problemino da niente: la prova con partenza in linea può riservare ogni sorpresa, visto che somiglia all’uscita da una scuola elementare al suono della campanella, cartellate comprese.

Prima dei fuochi d’artificio notturni nello Short Track, facciamo i conti con un venerdì di occasioni perdute soprattutto nel Biathlon, dove si consuma il dramma sportivo di Tommaso Giacomel, già argento nella staffetta mista, che per qualche minuto si ritrova in testa nella mass start 15 km. Il guerriero di Vipiteno sogna l’oro, sembra imbattibile ma è costretto a fermarsi per un improvviso dolore al costato e conclude i suoi Giochi in infermeria. Un minuto dopo lo stop sta già meglio, ma non era il caso di rischiare.

«La salute viene prima delle gare, quello che ha fatto è corretto», spiega l’allenatore di tiro Fabio Cianciana. Al poligono Tommaso era stato impeccabile (zero errori). Adesso ha le gomme a terra e su Instagram scrive: «Il corpo ha smesso di funzionare, facevo fatica respirare. È stato devastante. Molte cose mi passano per la testa, frustrazione, rabbia delusione». Sul podio finiscono i due norvegesi Johannes Dale-Skjevdal (oro) e Sturla Laegreid. Bronzo al francese Quentin Maillet.

In casa americana si contano gli interventi chirurgici per ripristinare il fisico da Robocop di Lindsey Vonn: oggi è andata sotto i ferri per la sesta volta e sorride da Instagram. Da simbolo di positività, lei si sente fortunata. Non come il cinese Haipeng Sheng, che si è dimenticato il cellulare in una tasca dei calzoni e l’ha perso durante un salto Freestyle. È arrivato 20º ma lo smartphone funziona, gli amici possono spernacchiarlo.

Il resto è hockey. Il primo finalista è il Canada, che arriva alla sfida per l’oro dopo un 3-2 in rimonta sulla Finlandia. Senza Sidney Crosby, uno dei migliori giocatori della storia, e al termine di una sfida rocambolesca: in vantaggio 2-0 gli scandinavi si fanno riprendere e superare a 35’’ dalla sirena finale con un gol contestatissimo per un fuorigioco millimetrico. Gli arbitri convalidano, i canadesi esultano e aspettano gli Stati Uniti (nella notte la semifinale con la Slovacchia) per il Miracle Nhl di domani, prima della cerimonia di chiusura all’Arena di Verona, alla quale parteciperà in tribuna d’onore anche la presidente del Consiglio Giorgia Meloni. Dovesse arrivare a sorpresa Trump, lei si è portata avanti.

Domani gli azzurri sparano le penultime cartucce a calendario pieno. Nella maratona del Fondo - 50 km con le barbe gelate e il cuore in gola - va in onda il canto del cigno del formidabile Federico Pellegrino. Nel Biathlon sono possibili dolci sorprese dalla coppia Dorothea Wierer (fin qui perdente) e Lara Vittozzi (fin qui vincente). Poi la già citata chiusura del Pattinaggio velocità con le tonnare mass start uomini e donne, dove Andrea Giovannini può farsi onore e lady Lollobrigida può compiere l’impresa dei tre ori. E da sconosciuta agli sportivi da divano, entrare nella leggenda. Non l’abbiamo vista arrivare.

Continua a leggereRiduci

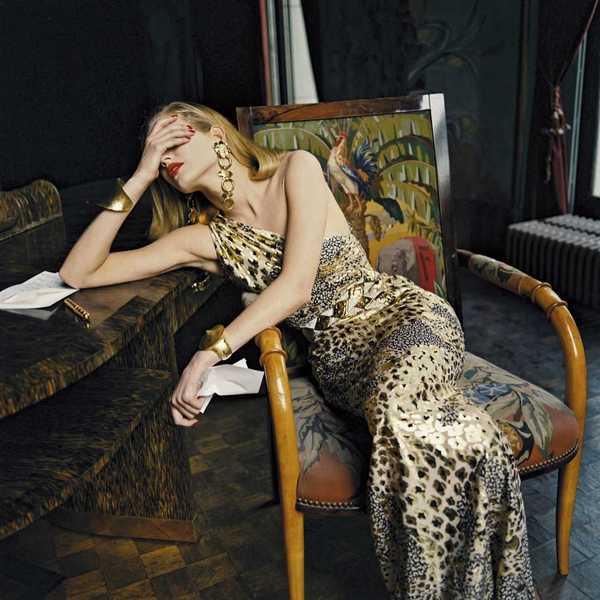

Helmut Newton. Monica Bellucci, Blumarine, Monaco 1992 © Helmut Newton Foundabon

Tedesco di origine ebree naturalizzato australiano, di Helmut Newton (1920-2004) si è visto, detto e scritto di tutto. Fotografo «imperfetto», di se amava dire che «bisogna essere all’altezza della propria cattiva reputazione» e lui, nel bene e nel male, all’altezza della propria fama lo è sempre stato. Irriverente e trasgressivo, Newton voleva, amava e creava immagini forti, di quelle che lasciano il segno. E forti, altere, provocanti, ambigue, enigmatiche erano le sue donne, le modelle che immortalava nei suoi scatti senza tempo e fuori dal tempo. In bianco e nero soprattutto (pur senza disdegnare il colore, nonostante fosse daltonico...), con quei sapienti giochi di luce e ombre che sono il suo tratto distintivo. Donne di una bellezza inarrivabile, eleganti ed erotiche, che Newton, strizzando l’occhio al voyerismo e al sadomaso, ritraeva strette in corsetti di pelle, tacchi vertiginosi, lingerie provocanti, pose al limite della decenza: per alcuni, nessuno come lui ha saputo esaltare l’universo femminile; per altri, nessuno più di lui ne ha degradato la dignità. Il dibattito è tutt’ora aperto, e prendere una posizione non è poi così semplice. Ma una cosa è certa: nessuno può metterne in discussione la genialità.

Newton, ogni volta, riesce a stupire. E anche il «già visto» diventa novità. Come in questa mostra allestita a Caraglio (CN), negli originali spazi di un setificio seicentesco nato per intrecciare fili di seta e produrre tessuti preziosi, un’esposizione che raccoglie oltre 100 scatti del grande Maestro e che già nel titolo, Intrecci, rivela un rapporto profondo fra le immagini esposte e il luogo che le ospita, una sorta di connessione tra le « trame materiali » della tradizione tessile e quelle concettuali, elementi imprescindibili di tutti i lavori di Helmut Newton. Ricercatissimo da stilisti e riviste (Vogue F, Elle Francia e Queen Magazine solo per citarne alcune…), amato da top model ed attrici (per lui hanno posato, fra le altre, Monica Bellucci e Kate Moss, Carla Bruni ed Eva Herzigova), Newton ha saputo rivoluzionare e ridefinire i canoni della fotografia patinata, che con lui - inarrivabile nel creare immagini accuratamente inscenate - diventa linguaggio teatrale ed evocativo, suscitando spesso scandalo: come nel 1981, quando dopo un servizio fotografico di moda per Vogue Italia e Francia chiese alle modelle di spogliarsi per ritrarle nella stessa posa, ma nude…

La Mostra

Appositamente concepito per il Filatoio di Caraglio e curato da Matthias Harder, direttore della Helmut Newton Foundation di Berlino ( «L’ex setificio, un bellissimo edificio storico da tempo utilizzato per scopi culturali, è il luogo perfetto per una mostra di Helmut Newton incentrata sulla sua fotografia di moda più tarda… Oltre ad alcune delle fotografie iconiche di Helmut Newton, i visitatori avranno modo di scoprire anche numerosi scatti meno conosciuti e, così, di riscoprire la sua opera più celebre» ha dichiarato il curatore in occasione dell’inaugurazione), il ricco percorso espositivo si snoda attraverso otto sale, regalando al visitatore, già da subito, gli scatti più iconici di Newton, quelli che lo hanno reso uno dei fotografi di moda più famosi e influenti del XX secolo: particolarmente significativo, fra i vari ritratti di celebrità, il suo primo nudo, quello di Charlotte Rampling all’Hôtel Nord-Pinus di Arles nel 1973.

Di foto in foto, si passa alle immagini realizzate per le grandi committenze della moda (dal sodalizio decennale con Yves Saint Laurent alle celebri campagne pubblicitarie pensate per Versace e Anna Molinari) e della pubblicità: straordinarie, in mostra, la selezione di sette fotografie realizzate da Newton per la Lavazza, dove - nell’immagine centrale - una modella seminuda e con gli occhi bendati posa sotto il logo del marchio, dipinto con vernice spray su una parete grigia e spoglia.

Genio assoluto nell’uso della «mood photography», la tecnica che evoca il prodotto pubblicizzato senza mai rivelarlo in maniera esplicita, nei mitici anni ’90 firmò indimenticabili campagne pubblicitarie per lanciare i profumi di Laura Biagiotti e Yves Saint Laurent e le borse del marchio italiano Redwall.

Moda, bellezza, seduzione, ambiguità, arte, trasgressione, ironia, potere, genialità: in questa mostra c’è davvero tutto Newton e tutti i suoi Intrecci biografici, professionali e narrativi.

Continua a leggereRiduci

Papa Leone XIV (Ansa)

Una partecipazione, quella di Leone XVI, inattesa e che segue l’udienza del 26 gennaio concessa dal pontefice al presidente della Fondazione Meeting per l’amicizia fra i popoli, Bernhard Scholz. Una partecipazione che assomiglia a una risposta senza troppe parole a certi gossip e chiacchiere da social che aleggiano su Comunione e Liberazione dopo i travagli vissuti in seguito alle dimissioni da presidente della Fraternità di don Julian Carron.

Papa Leone XIV sarà al Meeting sabato 22 agosto nel pomeriggio e poi presiederà una messa con i fedeli della diocesi di Rimini. La partecipazione all’evento del pontefice è stata diffusa ieri, insieme a un programma di visite che papa Prevost terrà in Italia nei prossimi mesi. Oltre a partecipare alla quarantasettesima edizioni del Meeting, il Papa sarà a Pompei e Napoli l’8 maggio, quindi il 23 maggio visiterà le Terre dei Fuochi, il 20 giugno andrà a Pavia sulla tomba del santo a lui più caro, Sant’Agostino, quindi il 4 luglio sarà a Lampedusa, sulle orme del predecessore Francesco (che sull’isola fece il suo primo viaggio). Il 6 agosto papa Leone XIV andrà, invece, a Santa Maria degli Angeli ad Assisi, per incontrare i giovani riuniti per l’ottocentesimo anniversario del Transito di San Francesco.

Un vero e proprio «tour» italiano quello programmato da papa Leone XIV che sempre ieri ha incontrato i preti della diocesi di Roma ricordando loro che «dobbiamo riconoscere che parte della nostra gente battezzata non sperimenta la propria appartenenza alla Chiesa, e ciò invita a vigilare anche su una sacramentalizzazione senza altre forme di evangelizzazione». Di fronte a una «crescente erosione della pratica religiosa», ha detto il Papa ai preti romani, non è più possibile applicare una «pastorale ordinaria […] che si preoccupa anzitutto di garantire l’amministrazione dei sacramenti», ma è «urgente ritornare ad annunciare il Vangelo: questa è la priorità». Se tra fede e sacramenti c’è una reciprocità essenziale è chiaro che la conclamata crisi di fede svuota dall’interno questo rapporto e riduce il sacramento, quando va bene, a consuetudine sociale.

Il viaggio in Italia del Papa andrà a toccare diversi punti nodali della vita pubblica e religiosa del Belpaese, e il Papa, ricordiamolo, è anche primate d’Italia. Da Pompei, a Lampedusa, da San Francesco a Sant’Agostino, fino appunto al Meeting di Rimini c’è un filo rosso che probabilmente segna questo tour, il desiderio del pontefice di ridare priorità all’annuncio del Vangelo davanti a una realtà sociale e culturale che appare stanca e ormai priva del nerbo di quei principi che hanno «fatto l’Italia». E gli italiani.

Proprio Giovanni Paolo II al Meeting di Rimini nel 1982 citava Sant’Agostino nell’apertura delle sue celebri Confessioni, laddove il santo ricorda che «il nostro cuore è inquieto finché non riposa in Te». «Siamo fatti per il Signore», chiosava Giovanni Paolo II, «che ha stampato in noi l’orma immortale della sua potenza e del suo amore. Le grandi risorse dell’uomo nascono di qui, sono qui, e solo in Dio trovano la loro salvaguardia». Così papa Wojtyla davanti al popolo del Meeting con parole che probabilmente sono molto vicine al sentire di papa Prevost. Il presidente della Fraternità di CL, Davide Prosperi, ha dichiarato: «Siamo profondamente grati al Santo Padre per aver accolto il nostro invito: la sua partecipazione rappresenta per noi un segno di affetto molto desiderato».

Continua a leggereRiduci

La famiglia Trevallion (Ansa)

Ieri abbiamo pubblicato un testo scritto da questa donna che da troppo tempo soffre, e che era estremamente eloquente riguardo alla situazione in cui tutta la famiglia si ritrova. Il problema è che siamo di fronte a un dramma nel dramma. Quel documento - che è vero e importante - nasce come una comunicazione privata tra Catherine e le due donne che hanno la responsabilità dei suoi figli, e cioè Maria Luisa Palladino e Marika Bolognese, rispettivamente tutrice e curatrice dei tre minori. Secondo gli avvocati della famiglia, la tutrice, durante uno degli ultimi incontri, avrebbe sollecitato Catherine a esporre il proprio disagio e i motivi per cui secondo lei si sarebbe incrinato il rapporto con le istituzioni. Ebbene, Catherine ha accolto l’invito e scritto un lungo messaggio Whatsapp. La tutrice, per tutta risposta, ha preso quel messaggio e lo ha allegato alla relazione consegnata al tribunale. Perché lo ha fatto? Beh, per dimostrare la riottosità della madre.

Secondo la tutrice, infatti, quel messaggio è segno di «una totale chiusura al confronto da parte della madre con la scrivente, il cui atteggiamento è divenuto palesemente non dialogante». Catherine viene accusata di avere «mosso gravi addebiti alla scrivente (la tutrice, ndr), accusandola di trascurare il supremo interesse dei minori e di ignorare asseriti episodi di gravità verificatisi presso la struttura ospitante». Insomma, secondo la signora Palladino «si evidenzia un progressivo e allarmante irrigidimento dei minori nei confronti della scrivente che li ha incontrati plurime volte durante l’intero periodo, con cadenza quasi settimanale. Si osserva un mutamento involutivo nelle dinamiche relazionali, se in una prima fase era possibile mantenere un confronto costante, anche sereno e giocoso, nell’ultimo periodo - in coincidenza con il più brusco atteggiamento della madre - i minori tendono a sottrarsi sistematicamente all’interazione anche in forma di gioco».

Quella lettera, conferma alla Verità Tonino Cantelmi, autorevole esperto e consulente dei Trevallion, «è un messaggio che Catherine ha ritenuto di voler mandare alla tutrice e alla curatrice, e che loro hanno invece interpretato come ulteriore dimostrazione di ostilità, depositandolo in tribunale. Ma di fatto», continua Cantelmi, «quel testo esprime tutto il dolore di Catherine, e dal mio punto di vista, certifica perfettamente l’incapacità della tutrice, della curatrice e dell’assistente sociale di vedere il dolore di una madre e anche il dolore dei bambini. È un dolore che rimane invisibile agli occhi di quasi tutti quelli che si occupano dal punto di vista istituzionale di questa vicenda».

Constatare questo fatto mette i brividi. Una mamma sofferente viene invitata a confidarsi e quando lo fa le sue parole sono usate contro di lei come presunta prova della sua inadeguatezza. E non è tutto. Nei confronti di Catherine sembra esserci una particolare insistenza, come se la avessero presa di mira o individuata quale anello debole della catena famigliare. Per settimane sono state fatte trapelare mezze verità e indiscrezioni al fine di metterla in cattiva luce presso l’opinione pubblica. E come se non bastasse, durante i colloqui psicologici è stata sottoposta a un pesantissimo fuoco di fila di domande. Ben 570 quesiti, tanto che a un certo punto la poveretta è crollata.

«Ho molte perplessità su come è stata organizzata la seduta per questi test», dice Cantelmi. «Catherine ha tanto dolore, se avessimo dovuto fare tutto quello che era previsto avremmo finito forse per le 10 di sera. Dettaglieremo le nostre perplessità nelle sedi opportune. Abbiamo dato tutto il supporto possibile alla testista perché le cose venissero fatte bene: abbiamo una certa esperienza e forse potremmo, se accettassero il nostro aiuto, rendere le cose più semplici. Ma se non lo fanno ciascuno di assumerà le sue responsabilità».

Per Cantelmi, a questo punto, di responsabilità da assumersi ce ne sono parecchie. «Dal mio punto di vista - e non solo dal mio - non c’erano gli estremi per una sottrazione, un prelievo così doloroso. C’è stato un errore. Oggi ci rendiamo conto che quanto fatto è più dannoso di ciò che si voleva riparare, ma non ci sono il coraggio, la forza, la capacità autocritica di tornare indietro. Ho assistito con stupore, per esempio, alla difesa d’ufficio di quanto è stato fatto da parte della presidente dell’Ordine degli assistenti sociali d’Abruzzo. Sarebbe più produttivo interrogarsi sul perché la maggior parte degli italiani, quando si parla di assistenti sociali, li immagini sottrattori di minori e non benefattori... In questo caso il prelievo si sta dimostrando drammaticamente controproducente. Bisognerebbe allora fare autocritica e tornare indietro.

A quanto pare, però, non c’è alcuna intenzione di riavvolgere il nastro. E nel frattempo va avanti con tempi discutibili la perizia psicologica sui genitori. «Questa perizia», spiega Cantelmi, «è partita in ritardo perché non si trovava un traduttore per fare una mediazione linguistica decente. Questo già la dice lunga. Questo traduttore, tra l’altro, ha degli impegni per cui ha accettato con delle limitazioni, di conseguenza ci sono dei periodi di sospensione. Io sono molto perplesso», continua il professore, «sull’azione della ausiliaria che deve fare i test o ha iniziato a fare i test con i genitori, sulle sue reali competenze e sulle sue reali capacità di mediazione. Inoltre questa perizia, a mio parere, oggi è largamente superata da tutti i dati che abbiamo a disposizione, provenienti anche dal team di neuropsichiatria infantile dell’Asl di Vasto che dichiara senza ombra di dubbio che questi genitori sono dei validi sostegni emotivi per i bambini, costituiscono un punto di riferimento importante. E concludono che occorre riunificare il nucleo familiare».

Il punto centrale di tutta la storia è, manco a dirlo, che i bambini stanno male. «Stanno subendo un trauma dolorosissimo che si rivela superiore ai problemi che erano stati in precedenza segnalati», dice Cantelmi. «Dal mio punto di vista il problema sono i servizi, hanno preso una decisione che si è rivelata, a mio parere, sbagliata e dobbiamo avere il coraggio di tornare indietro. Basta con questa favola secondo cui prima del prelievo dei bambini sarebbe stato tentato di tutto: non è vero, si poteva fare meglio, si poteva fare di più e dobbiamo avere il coraggio di verificare le responsabilità di quello che è successo».

Il messaggio è chiaro: chi continua a tenere i bambini Trevallion separati dai genitori li danneggia, e dovrebbe prendersene la responsabilità. Tuttavia dubitiamo che lo farà.

Continua a leggereRiduci